Scroll

digitale Kanzlei

Abbau der kalten Progression und Anpassung von Familienleistungen

Das Gesetz für die notwendige Erhöhung von Grund- und Kinderfreibetrag ist kurzfristig um den Abbau der kalten Progression ergänzt und vom Bundesrat verabschiedet worden.

Das vor weniger als zwei Monaten angekündigte Projekt, die kalte Progression im Steuertarif abzubauen, ist am 10. Juli 2015 vom Bundesrat als Gesetz beschlossen worden und kann damit schon bald verkündet werden. Möglich wurde die schnelle Umsetzung, indem die Anpassung des Steuertarifs einfach in das schon länger in Arbeit befindliche Gesetz zur Anhebung des steuerfreien Existenzminimums aufgenommen wurde. Das Gesetz ist außerdem um verschiedene Anpassungen bei den steuerlichen Leistungen für Familien ergänzt worden. Im Einzelnen sieht das Gesetz nun folgende Änderungen vor:

Kalte Progression: Zum vollständigen Ausgleich der in den Jahren 2014 und 2015 entstandenen kalten Progression wird ab 2016 der Steuertarif um die kumulierte Inflationsrate dieser beiden Jahre in Höhe von 1,48 % verschoben. Dazu werden die Eckwerte des Steuertarifs entsprechend erhöht.

Grundfreibetrag: Der steuerliche Grundfreibetrag wird rückwirkend zum 1. Januar 2015 um 118 Euro auf dann 8.472 Euro erhöht. Zum 1. Januar 2016 erfolgt eine weitere Erhöhung um 180 Euro auf 8.652 Euro. Die durch die Anhebung des Grundfreibetrags eintretende Entlastung für 2015 wird zusammengefasst bei der Lohnabrechnung für Dezember 2015 berücksichtigt. Eine rückwirkende Korrektur von Lohnabrechnungen ist also nicht notwendig.

Kinderfreibetrag: Wie der Grundfreibetrag steigt auch der Kinderfreibetrag. Für 2015 ist eine rückwirkende Erhöhung um 144 Euro auf 7.152 Euro vorgesehen. Die Erhöhung für 2016 beträgt weitere 96 Euro auf dann 7.248 Euro.

Kindergeld: Als Folge der Erhöhung des Kinderfreibetrags steigt auch das Kindergeld. Daher ist rückwirkend zum 1. Januar 2015 eine Erhöhung des Kindergeldes um monatlich 4 Euro je Kind und ab dem 1. Januar 2016 um weitere 2 Euro je Kind vorgesehen. Das höhere Kindergeld soll ab September 2015 ausgezahlt werden. Für die zurückliegenden Monate ab Januar 2015 wird die Nachzahlung spätestens ab Oktober 2015 zusammen in einem Betrag erfolgen. Das höhere Kindergeld wird automatisch gezahlt. Ein Antrag ist nicht erforderlich.

Kinderzuschlag: Das Gesetz sieht außerdem eine Erhöhung des Kinderzuschlags ab dem 1. Juli 2016 um monatlich 20 Euro auf 160 Euro vor. Der Kinderzuschlag kommt Eltern zugute, die zwar ihren eigenen finanziellen Bedarf durch Erwerbseinkommen bestreiten können, aber nicht über ausreichend finanzielle Mittel verfügen, um den Bedarf ihrer Kinder zu decken.

Entlastungsbetrag für Alleinerziehende: Der Entlastungsbetrag für Alleinerziehende wird rückwirkend zum 1. Januar 2015 um 600 Euro auf 1.908 Euro angehoben und erstmalig nach der Kinderzahl gestaffelt. So steigt der Entlastungsbetrag für das zweite und jedes weitere Kind zusätzlich um 240 Euro. Die steuerliche Entlastung in der Steuerklasse II durch die Anhebung wird für 2015 ebenfalls insgesamt bei der Dezember-Lohnabrechnung berücksichtigt. Der Erhöhungsbetrag von jeweils 240 Euro für weitere Kinder kann im Lohnsteuerermäßigungsverfahren 2015 geltend gemacht werden. Dafür ist ein entsprechender Antrag beim Wohnsitzfinanzamt notwendig.

Unterhaltshöchstbetrag: Der Unterhaltshöchstbetrag wird für 2015 auf 8.472 Euro erhöht. Im kommenden Jahr steigt er auf 8.652 Euro. Die Erhöhung entspricht der Anhebung des Grundfreibetrags und führt dazu, dass künftig höhere Unterhaltsleistungen steuerlich berücksichtigt werden können.

Nichtanrechnung der Kindergelderhöhung: Die rückwirkende Kindergelderhöhung des Jahres 2015 wird nicht auf Sozialleistungen und den zivilrechtlichen Kindesunterhalt angerechnet, sondern verbleibt in voller Höhe beim Empfänger. Damit wird unter anderem Bürokratie vermieden, weil nicht alle bereits ergangenen Bescheide neu bearbeitet werden müssen.

digitale Kanzlei

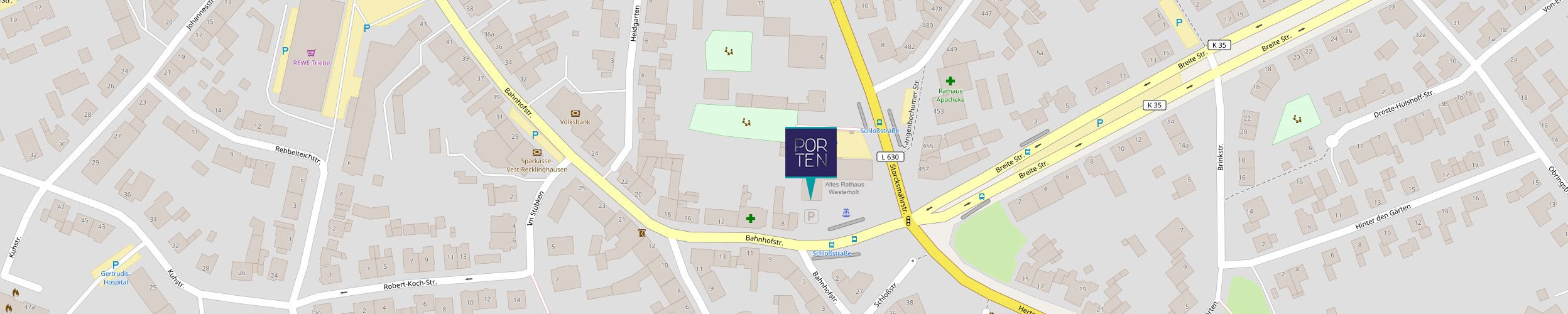

HIER FINDEN SIE UNSERE KANZLEI:

|

Steuerberater PORTEN Partnerschaft mbB Bahnhofstraße 6 |

|

Unsere Öffnungszeiten:

|

Mitgliedschaften