Scroll

digitale Kanzlei

Bundesrat will weitere Gesetzesänderungen

Der Bundesrat verlangt in seiner Stellungnahme zum inoffiziellen Jahressteuergesetz 2016 viele Ergänzungen und Korrekturen zum bisherigen Gesetzesentwurf.

Schon länger wird das Gesetz mit der unaussprechlichen Abkürzung GzUdPe-ZollkodexAnpG ("Gesetz zur Umsetzung der Protokollerklärung zum Zollkodex-Anpasssungsgesetz") als inoffizielles Jahressteuergesetz 2016 gehandelt. Mit dieser langen Liste an Ergänzungen und Änderungen, die der Bundesrat in seiner Sitzung am 8. Mai 2015 für das Gesetz beschlossen hat, verdient es diese Einstufung nun definitiv.

Ob alle der vom Bundesrat gewünschten Änderungen tatsächlich in das endgültige Gesetz einfließen werden, das steht noch nicht fest. Fest steht aber, dass mit diesem Änderungskatalog der Beratungsbedarf zwischen Bundestag und Bundesrat für das Gesetz deutlich gestiegen ist und damit der Zeitplan nicht mehr zu halten ist, nach dem das Gesetz noch vor der parlamentarischen Sommerpause verabschiedet werden sollte. Hier ist ein Überblick über die weiteren Änderungen, die die Länder am Gesetz vornehmen wollen:

Kinderbetreuung: In mehreren Punkten will der Bundesrat die Steuerfreiheit von Arbeitgeberleistungen zur Kinderbetreuung modifizieren und teilweise nachbessern. Die beiden Steuerfreistellungen für die kurzfristig erforderlich werdende Betreuung von Kindern unter 14 Jahren sowie für die generelle Betreuung von nicht schulpflichtigen Kindern sollen dazu zu einer neuen Regelung zusammengefasst werden. Von dieser Regelung werden alle zusätzlich zum ohnehin geschuldeten Arbeitslohn erbrachten Arbeitgeberleistungen für die Betreuung von Kindern unter 14 Jahren erfasst. Gleichzeitig wird die Steuerfreiheit auf die Beträge begrenzt, die auch als Sonderausgaben abziehbar wären, wenn der Arbeitnehmer selbst die Kinderbetreuung bezahlen würde. Die Beschränkung gilt allerdings nicht für die Unterbringung in einem Betriebskindergarten.

Sachbezüge: Die Länder wollen die alte Verwaltungsansicht gesetzlich festschreiben, nach der Gutscheine, die auf einen Geldbetrag lauten und Geldleistungen mit Verwendungsauflage als Arbeitslohn gelten und nicht unter die 44 Euro-Freigrenze für Sachbezüge fallen. Auch Beiträge zu einer Versicherung zugunsten des Arbeitnehmers sollen von der Sachbezugsfreigrenze ausgeschlossen werden. Diese Änderungswünsche des Bundesrats sind nicht neu, das Bundesfinanzministerium hatte sie in seinem ursprünglichen Gesetzentwurf allerdings bewusst ausgelassen. Ob die Änderung tatsächlich noch in das Gesetz aufgenommen wird oder nicht ist daher noch nicht absehbar.

Verlustfeststellung: Nach dem Willen des Bundesrats soll ein Verlustfeststellungsbescheid, für den noch keine Feststellungsverjährung eingetreten ist, nicht mehr ergehen können, wenn für das Entstehungsjahr kein Einkommensteuerbescheid existiert und wegen einer Festsetzungsverjährung auch nicht mehr erlassen werden kann. Damit sollen Steuerzahler nicht mehr nach einer für sie günstigen Rechtsprechungsänderung noch einen Verlustfeststellungsbescheid beantragen können.

Unterhalt: Als Voraussetzung für den Sonderausgabenabzug von Unterhaltszahlungen und Ausgleichszahlungen zur Vermeidung des Versorgungsausgleichs muss der Steuerzahler künftig die Steueridentifikationsnummer des Unterhaltsempfängers angeben. Weigert sich der Empfänger, die Identnummer mitzuteilen, darf die Nummer beim zuständigen Finanzamt erfragt werden.

Krankheitskosten: Nicht zum ersten Mal möchten die Länder eine konkretere Nachweisregelung für die medizinische Notwendigkeit von Krankheitskosten durchsetzen. Das betrifft in erster Linie medizinische Maßnahmen, die ihrer Art nach nicht eindeutig nur der Heilung oder Linderung einer Krankheit dienen können (plastische Chirurgie, wissenschaftlich nicht anerkannte Behandlungsmethoden etc.). Hier soll wieder wie früher ein vorheriges amtsärztliches Gutachten oder eine Bescheinigung des Medizinischen Dienstes vorgeschrieben werden.

Damnum/Disagio: Bisher kann ein marktübliches Disagio sofort in voller Höhe steuerlich berücksichtigt werden, während es andernfalls gleichmäßig über die Vertragslaufzeit zu verteilen ist. Wegen des dauerhaft niedrigen Zinsniveaus wird ein Disagio von den Banken allerdings nur noch dann vereinbart, wenn es vom Darlehensnehmer ausdrücklich zu Steuersparzwecken verlangt wird. Weil die Finanzverwaltung damit kaum noch die Marktüblichkeit eines Disagios feststellen kann, das von Steuersparzwecken unbeeinflusst ist, sollen solche Zinsvorauszahlungen künftig grundsätzlich über die Vertragslaufzeit verteilt abgezogen werden.

Durchschnittssatz-Gewinnermittlung: Der Bundesrat möchte, dass die Gewinnermittlung nach Durchschnittssätzen künftig nicht erst dann wegfällt, wenn das Finanzamt den Land- oder Forstwirt auf den Wegfall einer der Voraussetzungen hingewiesen hat, sondern schon ab dem Eintritt der Voraussetzungen für eine Buchführungspflicht. Damit soll die Anwendbarkeit der Gewinnermittlung nach Durchschnittssätzen nicht mehr wie bisher um mehrere Jahre verlängert werden können.

Gewerbesteuerorganschaft: Nach einem Urteil des Bundesfinanzhofs vom Dezember 2014 sind die Gewinnausschüttungen an eine Organgesellschaft im Rahmen des gewerbesteuerlichen Schachtelprivilegs in voller Höhe steuerfrei statt nur zu 95 %, wie es bei einer Beteiligung ohne Organschaft der Fall wäre. Der Bundesrat möchte hier eine Gesetzesänderung, die das Urteil aushebelt und wieder eine gleichmäßige Besteuerung von Gewinnausschüttungen herstellt.

Gewerbesteuerzerlegung: Die bisherige Sonderregelung für die Gewerbesteuerzerlegung von Betrieben, die Wind- oder Solarenergieanlagen betreiben, hält der Bundesrat für ungeeignet, weil sie die Standortgemeinden nicht angemessen an der Gewerbesteuer beteiligt. Statt dem Anlagevermögen soll die installierte Leistung als Maßstab gelten. Außerdem soll die Regelung auf Betriebe erweitert werden, die auch in geringem Umfang (max. 10 % der Gesamterträge) andere Tätigkeiten neben dem Betrieb von Wind- und Solaranlagen ausüben.

Reihengeschäfte: Um nach den jüngsten Urteilen des Bundesfinanzhofs bei Reihengeschäften wieder eine rechtssichere und praktikable Zuordnungsregelung für die Warenbewegung zu schaffen, möchte der Bundesrat eine gesetzliche Klarstellung, hat aber noch keinen konkreten Vorschlag präsentiert.

Unrichtiger Steuerausweis: Die bisherige Regelung zur Umsatzsteuerentstehung bei unrichtigem Steuerausweis hält der Bundesfinanzhof für nicht mit EU-Recht vereinbar. Daher soll künftig allein der Zeitpunkt der Ausgabe der Rechnung für die Steuerentstehung maßgeblich sein.

Bauleistungen: Der Bundesrat bittet um eine Klarstellung bei der Steuerschuldnerschaft von Bauleistungen, die es ermöglicht, den bisherigen Umfang der Steuerschuldverlagerung bei bauwerksbezogenen Leistungen in Bezug auf Betriebsvorrichtungen weitestgehend beizubehalten, soweit die Betriebsvorrichtung ein Grundstücksbestandteil ist. Auch hier ist ein Urteil des Bundesfinanzhofs Auslöser des Änderungswunsches, das in vielen Fällen zum Ausschluss der Umkehr der Steuerschuldnerschaft oder zu Abgrenzungsschwierigkeiten führen würde.

Metallhandel: Erneut gibt es Probleme mit der Umkehr der Steuerschuldnerschaft im Metallhandel. Die erste Korrektur mit dem Zollkodex-Anpassungsgesetz wurde erforderlich, weil nach der ursprünglichen Regelung schon der Kauf einer Rolle Alufolie für die Betriebsküche die Umkehr der Steuerschuldnerschaft ausgelöst hätte. Die neue Regelung, die erst ab einem Betrag von 5.000 Euro eine Umkehr der Steuerschuldnerschaft vorsieht, lässt sich aber in der Praxis ebenfalls kaum handhaben, weil viele IT-Systeme keine preisabhängige Umsatzsteuerhandhabung zulassen. Die Regelung soll daher nun so geändert werden, dass der Lieferant unterhalb von 5.000 Euro selbst entscheiden kann, ob er die Umkehr der Steuerschuldnerschaft anwendet.

Lieferungen an Behörden: Schon bisher sieht der Umsatzsteuer-Anwendungserlass vor, dass bestimmte Lieferungen an juristische Personen des öffentlichen Rechts von der Umkehr der Steuerschuldnerschaft ausgenommen sind. Diese Regelung soll auf Metalllieferungen sowie Lieferungen von Handys und Tablet-Computern ausgedehnt und im Gesetz verankert werden.

Spediteursbescheinigung: Für Ausfuhrlieferungen und innergemeinschaftliche Lieferungen soll künftig einheitlich der Frachtführer in der Spediteursbescheinigung angegeben werden. Bei Ausfuhrlieferungen wird aktuell noch nach dem Aussteller (Spediteur) gefragt, der aber nicht zwingend mit dem Frachtführer identisch sein muss.

Sondervorauszahlung: Führt die Anrechnung der Umsatzsteuer-Sondervorauszahlung in der jeweils letzten Voranmeldung des Jahres zu einem Überschuss, wird dieser nach der bisherigen Verwaltungspraxis an den Unternehmer erstattet. Diese Verfahrensweise soll gesetzlich verankert werden, nachdem der Bundesfinanzhof entschieden hatte, dass die Erstattung eines Guthabens erst nach der Verrechnung in der Umsatzsteuerjahreserklärung möglich ist.

Investmentsteuergesetz: Das Investmentsteuergesetz soll in einigen Punkten geändert werden, die der Bundesrat in erster Linie als Klarstellungen bezeichnet. So ist künftig statt der "Investmentkommanditgesellschaft" von einer "Personengesellschaft" die Rede, um bestimmte Investmentfonds von der Körperschaftsteuerpflicht auszunehmen. Außerdem wird nach der Änderung bei der Anrechnung ausländischer Steuern die bisherige Berechnungsmethode für köperschaftsteuerpflichtige Anleger festgeschrieben.

Neben all diesen Änderungen weist der Bundesrat wieder einmal energisch auf die immer noch ausstehende Beratung des Steuervereinfachungsgesetzes 2013 im Bundestag hin und drängt auf eine Umsetzung in Verbindung mit dem aktuellen Gesetz. Die darin vorgesehenen Änderungen hat die Bundesregierung aber überwiegend kritisch beurteilt, sodass völlig offen ist, ob und wann diese Punkte vom Bundestag aufgegriffen werden.

Auch bei den oben beschriebenen Änderungswünschen des Bundesrats ist nicht sicher, welchen Wünschen der Bundestag letztlich entsprechen wird. Bei vielen Punkten ist der Änderungsbedarf offensichtlich, und so wird es allenfalls Detailkorrekturen geben. Andere Wünsche dürften aber auf mehr Widerstand bei Bundesregierung und Bundestag stoßen, beispielsweise was den Ausschluss von Geldbetrags-Gutscheinen als Sachbezug angeht.

digitale Kanzlei

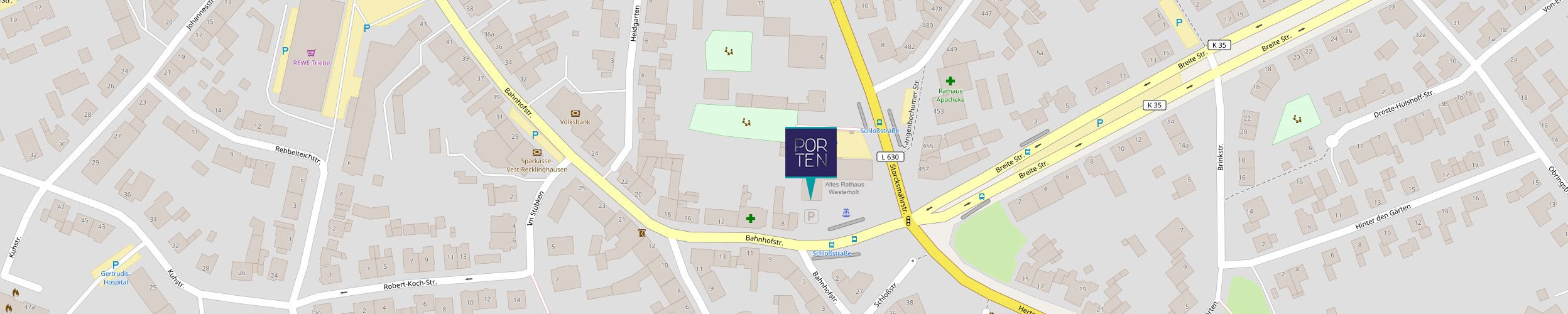

HIER FINDEN SIE UNSERE KANZLEI:

|

Steuerberater PORTEN Partnerschaft mbB Bahnhofstraße 6 |

|

Unsere Öffnungszeiten:

|

Mitgliedschaften